互联网告别高歌猛进,数字商品服务商“卷”到极致?

发布时间:2022-06-06

图片来源@视觉中国

文 | 港股研究社

又到一年618,大家准备好“剁手”了吗?

相比往年,各大平台再次加大了让利力度。而在眼花缭乱的优惠活动中,消费券仍然是电商手中的一张“王牌”。

比如,淘宝天猫计划派发100亿消费券与补贴,而京东也公布了新玩法:在大促关键节点支付订单,会有大额支付券或者优惠券掉落。

这种促销形式并不新奇。疫情期间,各地政府同样以这种形式刺激消费,消费券在经济复苏过程中起到了较大作用。

本质上,消费券是一种数字商品。作为互联网环境下诞生的全新品类,数字商品已经成为品牌方及服务商们探索方向的一种思路。

01 流量焦虑成互联网心病

话费、游戏点卡、会员、电子卡券等等生活中处处可见的商品都是数字商品。

随着互联网行业二十年来不断拓展变现渠道,这些数字化的商品早已形成了自己的产业链条。

这条产业链的上游,是“爱优腾”、网易、斗鱼乃至星巴克等数字商品品牌方,他们通过出售数字化商品实现流量变现,或者通过电子卡券刺激消费。

下游则是天猫、京东、抖音等各种各样的消费场景。除了官方渠道外,消费者还可以在这些平台上购买斗鱼鱼翅、爱奇艺会员等数字商品。

在互联网企业瓜分用户红利的时代,数字商品既是快速增长的变现方式,也是营销获客的高效手段。

比如在视频领域,“爱优腾”们找到了会员+广告的变现路径;淘宝、京东、美团等平台则利用消费券、红包拉升GMV;星巴克、肯德基等消费品牌也抓住流量密码,纷纷推出电子卡券。

过去,凭借快速增长的移动互联网用户数量,不管是品牌商还是渠道商,都可以通过相对粗放的资源投入,实现数字商品的销售增长。

然而,人口红利正在与互联网行业挥手道别,互联网行业用户、销售增长逐渐放缓。根据CNNIC发布的最新数据,截至2021年12月,我国网民规模已达10.32亿,互联网普及率达73.0%。

再加上各种客观因素影响,今年以来大部分头部互联网公司都在追求精细化运营,将降本增效视作战略目标,一季度财报也体现了他们业绩增长乏力。

一季度,腾讯视频会员总数与2021年Q4的1.24亿等同,意味着过去一个季度包括《雪中悍刀行》等多部热剧都光有热度却无法拉动增长。不仅仅是国内,国外奈飞一季度会员不增反减,单季度流失20万付费用户。

作为主要的数字商品之一,会员销售对于品牌商来说越来越难了。

综合大部分数字商品产业上游企业现状,在行业整体增速放缓的当下,覆盖渠道商少的问题愈加凸显。大部分视频网站、直播平台和游戏公司主要销售数字商品的方式都是通过网站或者APP本身,缺少全渠道销售的经验。

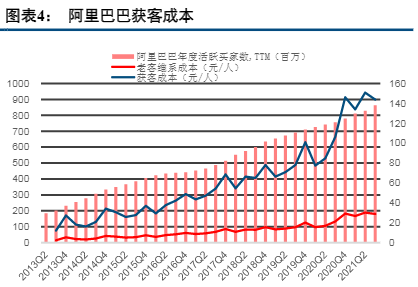

另一方面,数字商品产业下游渠道商的获客成本逐年上升,营销成本上涨成为各大平台的痛点。

来源:中信建投

以阿里为例,2019年时,为了获得新的流量入口,阿里与抖音签署了70亿元的年度框架协议。

今年“史上最难618”也不是空穴来风,电商平台争夺流量越发激烈。天猫淘宝打出300减50的满减优惠,京东平台也将跨店优惠调整为299减50。

如果优惠力度不足导致消费者兴趣减弱,电商活动对品牌商家销售额增长效果也会下降,平台可能就面临着用户和客户的转身。

事实上,互联网所有的生意离不开两件事:一是如何获取流量,二是如何将流量变现。

随着互联网告别高歌猛进的时代,渠道商们在思考如何降低成本、高效引流,让消费券等数字商品发挥更大作用;品牌商们也在焦虑增长的路怎么走,会员数量、销售额止步不前的市场压力真的是席卷而来。

02 “卖水人”意外迎来机遇

随着过去十年移动互联网快速发展,社会生活消费习惯改变。国内数字商品市场按产品分为文娱、游戏、通信、生活服务四个板块,均保持较高的增长率。

疫情之下,各行各业都加大对线上消费场景的投入,转型数字经济推动数字商品快速扩大品类规模双增长。尤其是直播、游戏、短视频等泛娱乐行业,在2019-2024年将保持15.9%的复合增长率。

在众多互联网企业探索数字商品运营的过程中,一些企业开始谋求做数字商品产业里的“卖水人”。

“卖水人”这个概念来自曾经美国西部淘金热的时代,众多淘金客蜂拥而至渴望发现黄金。也有一些人看到了不一样的商机,他们在淘金客必经之路上摆摊卖起了水。

在数字商品行业里,这些“卖水人”不做内容卖会员,也不用消费券营销实体产品。他们为数字商品的生产者提供一系列服务,包括销售各个品类的数字商品、搭建权益商城以及用户运营等。

比如福禄控股和蜂助手都成立超过十年,过去一直销售爱奇艺优酷等视频会员或者游戏点卡。在近几年,抓住趋势转型SaaS,成为数字商品产业里的上下游连接者。

这个看似普通的商业模式和赛道,却跑出了上市公司。福禄控股已于2020年登陆港交所,蜂助手在2021年6月也更新了上市招股书,计划A股上市。

他们是如何发展起来的?

早在十年前,这些服务商就以销售会员卡、Q币等早期数字商品为主业。那时,大部分同行都在享受互联网发展红利,沉醉于轻资产高利润的业务模式。

借助拓展产品品类,获取更多用户和客户资源,积累了一定精细化运营数字商品的经验,让福禄控股和蜂助手发展得更快一点。

凭借渠道覆盖广、运营经验丰富和私域用户众多的优势,数字商品服务商们能为客户注入更多“活水”。

一方面,他们自建的权益商城和各个销售渠道能帮上游品牌方找到增量,比如为“爱优腾”带来更多会员,又比如代肯德基、奈雪的茶等餐饮类公司运营电子卡券,提升销售额。

另一方面,也能助力下游消费场景。以福禄控股为例,在2021年双11期间,这家公司推出“全民囤券”的活动,让1000多万消费者购买了相关数字商品,为战况激烈的电商平台带来更多流量。

这些数字商品产业里不起眼的服务商,起到了促进数字商品流转、产业上下游协同的作用。

03 轻资产低门槛,赚钱容易做大难?

问题是,处于产业中端的服务商有多大成长空间?他们手里既没有“矿”,也不生产最终商品。

首先,数字商品的市场是可观的,而且在消费市场中渗透率逐渐提高。

2022年以来,供应链危机之下,线下消费疲弱。另一方面,年轻一代单身群体数量的增加,推动“宅经济”概念火热,线上消费受到宏观环境影响较小。

做一组对比,4月,社会消费品零售总额29483亿元,同比下降11.1%。而线上游戏行业,根据伽马数据报告,2022年4月,中国游戏市场实际销售收入229.90亿元,同比下降仅3.40%。线上消费呈现出更好的抗压性。

正如福禄网络联合创始人赵笔浩的观点:“在未来,对数字商品的消费一定会随着万物数字化的到来成为大趋势。”

其次,数字商品经销赛道具备轻资产、高周转、盈利稳定的特性。

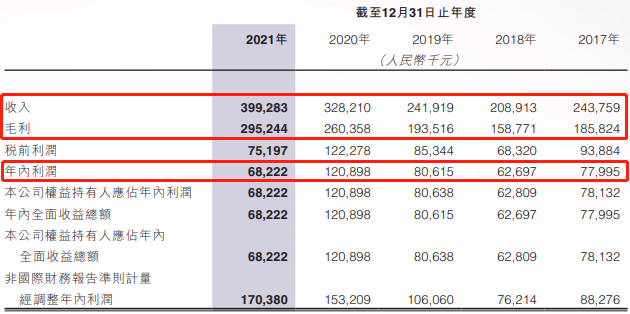

从福禄控股财报来看,自2017年开始,福禄控股就保持6-7天相对稳定的预付款周转天数。

2021年,这家公司收入为3.99亿,毛利和净利分别为2.95亿、6822万,毛利率和净利率分别为73.93%、17.10%。

轻资产高周转决定了经营压力小,稳定的盈利是这个赛道被看好的重要原因。

然而,数字商品服务行业门槛较低,这就导致了参与者众多,行业分散度较高。

根据弗若斯特沙利文的资料,2019年中国第三方虚拟商品及服务平台运营商整体GMV规模就达到了4065亿元,但前十大玩家合计占比仅48.1%。

数字化的商品可以无视复杂的供应链,大规模地向市场“铺货”。对于参与者来说,只需要一家淘宝店铺,就可以经营数字商品,十个头部玩家市占率不到一半。随着行业规模扩大,有利可图的赛道还会吸引来更多竞争者。

当年上市时,作为行业头部玩家的福禄控股就直言未来将会面临来自于行业竞争对手的冲击。

可以预见的,2022年,推动数字经济高质量发展的战略既为数字商品行业带来新机遇,也促使更多玩家入场,“卷”之一字将与这个赛道相伴相随。

当然,头部玩家仍然保持着先发优势。他们要做的就是连接更多上游品牌方和下游消费场景,不断扩大自己的客户资源和渠道优势。

此外,基于已有的能力迭代出新的服务形态,扩大自身业务范围。比如,基于数字商品销售提供给客户用户增长服务;赋能更多线下消费场所,帮助实体店数字卡券营销。

在合纵连横之间,逐步扩大自身竞争力,打造品牌知名度。

最后,始终不要忘记,“卖水人”与“淘金客”相互依存的关系。每一个新消费、新零售品牌都有数字化流通自身商品的需求,数字商品服务商助力更多品牌转型,就是帮助自身构建护城河。

伴随着互联网行业在风暴消停后重整旗鼓,品牌对销售增长的渴望强烈,渠道对营销获客的需求旺盛。

数字商品的快速发展是时代趋势,“淘金客”络绎不绝,“卖水人”也正在路上。

参考文献:

【中信建投】电商行业:小红书,广告与电商双轮驱动,向成熟内容电商平台演进

【浙商证券】福禄控股(02101)618数据点评:高基数下高增长,数字商品空间超预期

【浙商证券】福禄控股(02101):互联网用户运营增长的第三方“平台级”公司